- Accueil

- Publications et statistiques

- Publications

- Les flux de portefeuille de la zone euro...

Les flux de portefeuille de la zone euro en 2020 : l’impact de la crise Covid

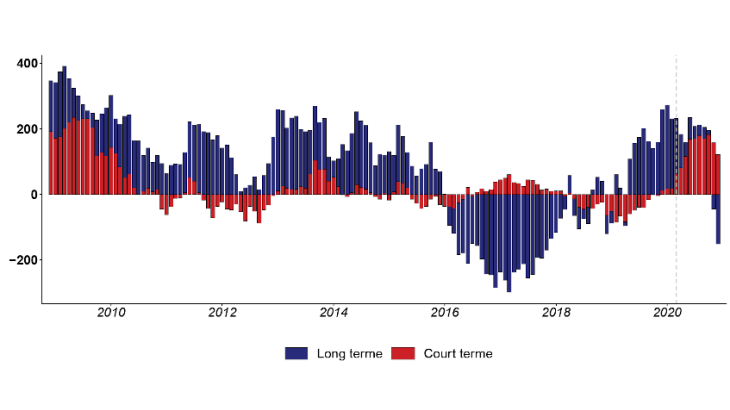

Billet n°218. Depuis le début de la pandémie en 2020, les résidents de la zone euro ont fortement ajusté leurs investissements de portefeuille à l’international. De fortes ventes d’actifs étrangers en mars 2020 ont été suivies par des achats importants de titres à l’étranger. En parallèle, les non-résidents ont acheté des titres de dette émis par la zone euro, notamment de court terme.

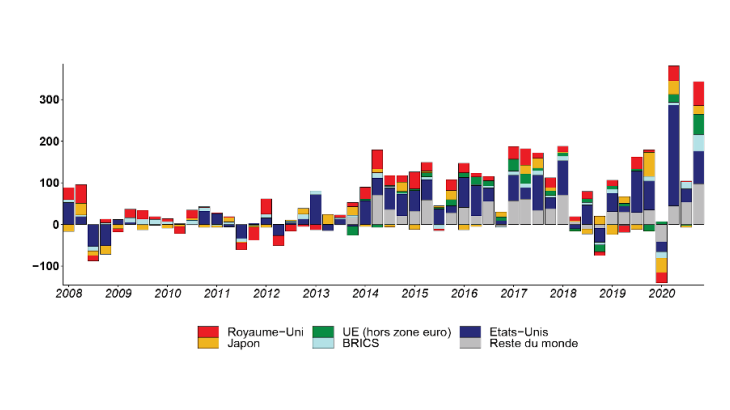

Note : Flux nets trimestriels en investissements de portefeuille (actions et titres de dettes) des résidents de la zone euro, en milliards d’euros. Un nombre positif (négatif) signifie des achats (ventes) net(te)s de titres étrangers par les résidents de la zone euro.

Des fortes ventes de titres étrangers par les résidents de la zone euro lors de la première vague de mars 2020

Le choc de la pandémie en mars 2020 a conduit les résidents de la zone euro à se défaire de leurs placements en titres étrangers, avec des ventes nettes atteignant 134 milliards d’euros au cours du premier trimestre de 2020. Il s’agit du montant de ventes le plus élevé depuis la grande crise financière, caractérisée par 165 milliards d’euros de ventes nettes au troisième trimestre 2008.

Du point de vue géographique, ont fait principalement l’objet de cessions les titres émis au Japon, au Royaume-Uni et aux États-Unis. Ces pays représentent 25%, 18% et 17%, respectivement, des ventes nettes totales au cours du 1er trimestre 2020. Les ventes de titres japonais sont principalement concentrées sur les actions (-25,3 milliards d’euros), alors que celles de titres américains (-24,0 milliards d’euros) touchent plus particulièrement les titres de dette. En comparant les montants vendus aux détentions totales de la zone euro vis-à-vis de ces pays, on trouve que la zone euro a vendu 7% du stock de titres japonais qu’elle détenait, contre 0,6% pour les titres américains.

Le début de la crise du coronavirus a provoqué un rapatriement des fonds par la vente des titres étrangers, en lien avec une préférence pour les titres domestiques ("home bias") généralement observée pendant les crises. En effet, un rapatriement en temps de crise peut être motivé par des avantages informationnels, un meilleur statut relatif des investisseurs domestiques en cas de défaut ou le besoin de réduire les risques venant des taux de change. À cette dynamique s’est ajoutée une forte pression à la vente sur les marchés internationaux de capitaux et une réduction des positions d’investissement avec effet de levier.

La première vague passée, la zone euro investit dans les actions étrangères, notamment américaines

Les interventions des banques centrales ont amené à une abondance de liquidité qui a pu affecter les placements des résidents de la zone euro. Après les ventes au premier trimestre 2020 et avec la reprise des marchés, les investisseurs de la zone euro ont de nouveau investi à l’étranger au cours des deuxième et quatrième trimestres de 2020, établissant de nouveaux records d’achats, respectivement à 383 et 342 milliards d’euros. Sur l’ensemble de 2020, les flux sortants de la zone euro ont été de 685 milliards d’euros, à comparer à 442 milliards en 2019.

L’année 2020 affiche une hausse spectaculaire des investissements des résidents de la zone euro dans les places boursières étrangères. Les achats d’actions non résidentes atteignent, 288 milliards d’euros des achats à l’étranger, ce qui constitue un record. La part des actions dans les flux sortants de la zone euro s’établit ainsi à 42% en 2020, contre une moyenne de 22% entre 2017 et 2019. En part relative du portefeuille titres de la zone euro, le poids des actions étrangères a donc augmenté en 2020. Les résidents de la zone euro ont notamment investi un total de 207 milliards d’euros en actions américaines en 2020 (soit 72% du total), contre seulement 50 milliards en 2019. Ceci s’explique notamment par la rapidité du rebond des marchés américains en 2020 (Carvalho et Schmitz, 2021).

Note : Flux de titres de portefeuilles, actions, en milliards d’euros. Un nombre positif (négatif) signifie des achats (ventes) net(te)s d’actions par les résidents de la zone euro.

L’achat d’actions étrangères s’inscrit dans le contexte d’optimisme qui a caractérisé les marchés financiers à la fin de 2020. L’annonce de la découverte de vaccins, la reprise des cours des matières premières, l’élection de J. Biden aux États-Unis et l’accord de libre-échange entre le Royaume-Uni et l’Union européenne ont accompagné la hausse des cours boursiers. Cet optimisme a été également soutenu par l’engagement des banques centrales de maintenir des taux bas. En quête de rendement, les investisseurs ont également augmenté leurs positions en titres vis-à-vis des émergents.

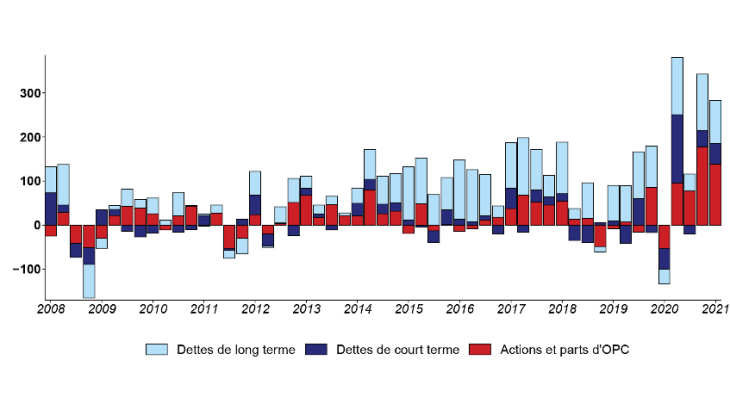

Du côté des engagements, la crise a amplifié les achats de dettes de court terme émises par la zone euro

Si l’on regarde les engagements de la zone euro, c’est-à-dire les flux d’achats ou de ventes de titres résidents par les non-résidents, les investisseurs étrangers ont considérablement augmenté leurs achats de dettes, notamment publiques, de court terme en 2020, ces derniers atteignant les montants historiques observés en 2008. En revanche, les achats nets d’actions de la zone euro par les non-résidents en 2020 ont atteint, en moyenne, le point le plus faible au cours de la décennie (8 milliards d’euros) après 2011, notamment en raison du choc de mars 2020, au cours duquel les ventes ont atteint 134 milliards.

Note : achats (positif) et ventes (négatif) par les non-résidents de titres de dette de la zone euro, cumul par période glissante de douze mois en milliards d’euros.

Ces évolutions s’expliquent principalement par trois facteurs. D’abord, dans le contexte de stress financier apparu début 2020, les investisseurs ont préféré des actifs liquides tels que les titres de dette publique de court terme, notamment celles émises par les pays du cœur de la zone euro (Moench et al., 2021). Leur statut d’actif de haute qualité, surtout quand les maturités sont courtes, a été particulièrement apprécié par les investisseurs comme le montre la compression du spread entre les taux de la dette publique allemande et les taux overnight indexed swap (OIS), un taux d’intérêt sans risque, lors des tensions sur les marchés financiers en mars 2020.

Ensuite, les fortes émissions de dette publique en zone euro pour répondre aux besoins de liquidités immédiats des gouvernements ont conduit à une offre accrue de titres de court terme pour les investisseurs. En moyenne, les émissions nettes de court terme des administrations publiques de la zone euro en 2020 se sont élevées à 2,4% du PIB, à comparer à -0,2% au cours de chacune des trois années précédentes (les administrations ont réduit leur stock de dette à court terme au cours de ces trois années). Ces émissions ont été particulièrement importantes en France (4,4% du PIB) et aux Pays-Bas (3,6% du PIB) et ont pu alléger les fortes pressions de demande pour les actifs sûrs.

Enfin, l’amplification des achats de titres de dette publique par la Banque centrale européenne a permis d’absorber une grande partie des émissions de dette publique de long terme (Sirello, 2020), contribuant ainsi à une compression des rendements des titres de dette de long terme, rendant ceux-ci moins attractifs pour les investisseurs internationaux.

En conclusion, les achats à l’international des investisseurs de la zone euro en 2020 ont été interrompus lors du choc financier de mars 2020, avant de rebondir aussitôt dans la deuxième partie de l’année grâce, entre autres, aux interventions des banques centrales. En parallèle, les non-résidents ont fait preuve d’un moindre appétit pour la dette de long terme de la zone euro, de manière très similaire à ce qui avait été déjà observé avec le lancement du programme d’achats d’actifs à partir de fin 2014 (Coeuré, 2017).

Mise à jour le 25 Juillet 2024