- Accueil

- Publications et statistiques

- Publications

- Accélérer les procédures de restructurat...

Accélérer les procédures de restructuration en réponse au Covid-19 ?

Billet n°192. Les procédures collectives de restructuration peuvent gagner en efficacité pour traiter au mieux les cas d’entreprises en difficulté. Accélérer le processus de restructuration de la dette – à commencer par celui de la procédure de sauvegarde – pourrait favoriser le rebond d’un maximum d’entreprises.

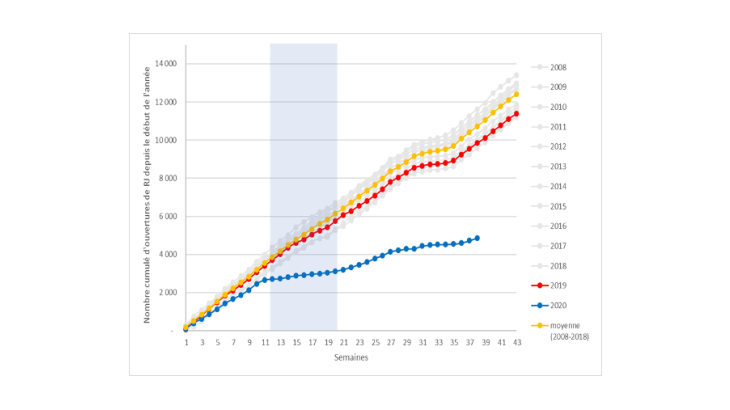

Note : Entre le 9 et le15 mars 2020, moins de 3 000 redressements judiciaires avaient été ouverts en France depuis le début de l’année (3 500 la même semaine en 2019). La zone bleutée représente la période de confinement.

Pendant le confinement, le nombre d’entrées en redressement judiciaire a quasiment été à l’arrêt et a peu progressé par la suite (Figure 1). Cette situation traduit le ralentissement de l’activité des tribunaux de commerce et de grande instance, ainsi que les aménagements réglementaires qui modifient temporairement les dates de déclaration de cessation de paiement.

Avec la hausse de l’endettement des entreprises et dans une conjoncture encore fragile, les ouvertures de procédures de restructuration pourraient retrouver leur rythme antérieur à la crise avec la reprise des déclarations de cessation de paiements. Un droit des faillites efficace sera indispensable pour absorber le flux à venir d’entreprises en difficulté, permettre la restructuration réussie d’un maximum d’entreprises viables et limiter les pertes sur les crédits qu’elles ont contractés.

L’intérêt de la procédure de sauvegarde

Un droit des faillites efficace doit être capable d’identifier les entreprises viables parmi les entreprises en risque d’insolvabilité et leur permettre de restructurer leurs dettes tout en préservant la valeur de leurs actifs. Pour atteindre cet objectif, le régime d’insolvabilité français dispose depuis 2006 de la procédure de sauvegarde.

À la différence du redressement judiciaire, la sauvegarde s’adresse aux entreprises en difficulté en amont de la cessation des paiements. Cette procédure préventive permet d’accroître sensiblement les chances de survie de ces entreprises. Selon Epaulard et Zapha (2019), 62% des entreprises en sauvegarde parviennent à se restructurer contre 27% seulement de celles en redressement judiciaire. Cette étude montre aussi que les bons résultats de la sauvegarde proviennent en partie de sa capacité à protéger l’entreprise de la moins bonne réputation du redressement judiciaire, ce dernier souffrant d’un effet auto-réalisateur : ses faibles taux de restructuration engendrent une défiance qui en réduit les chances de succès.

La procédure de sauvegarde participe ainsi à rendre le régime d’insolvabilité français plus réactif et plus efficace. Il permet à la France de se distinguer en comparaison internationale où les cadres de restructuration préventifs suscitent un intérêt croissant (France Stratégie, 2019). Cela se traduit au sein de l’Union européenne par l’adoption en juin 2019 d’une directive sur les régimes d’insolvabilité qui invite tous les pays Membres à se doter d’une procédure préventive d’ici 2021. Parmi ses nombreuses recommandations, le législateur européen invite notamment à réduire les "durées excessives des procédures en matière de restructuration".

Pour aller plus loin, faut-il accélérer les procédures de restructuration ?

Dans sa Lettre adressée en 2020 au président de la République, le gouverneur de la Banque de France a souhaité que les mesures de soutien public aux entreprises s’accompagnent "[…] d’une accélération et d’une simplification des procédures de restructuration collective et de liquidation […]". En France, les procédures de restructuration durent en moyenne 8 mois (à distinguer des plans de restructuration dont la durée moyenne est de 9 ans).

À l’ouverture de la procédure en sauvegarde comme en redressement judiciaire, l’entreprise entre dans une période d’observation pour une durée de six mois renouvelable deux fois durant laquelle les poursuites judiciaires sont suspendues et la liste des créances de l’entreprise est dressée. À l’issue de cette période, l’entreprise obtient un plan de restructuration ou de cession, ou est liquidée.

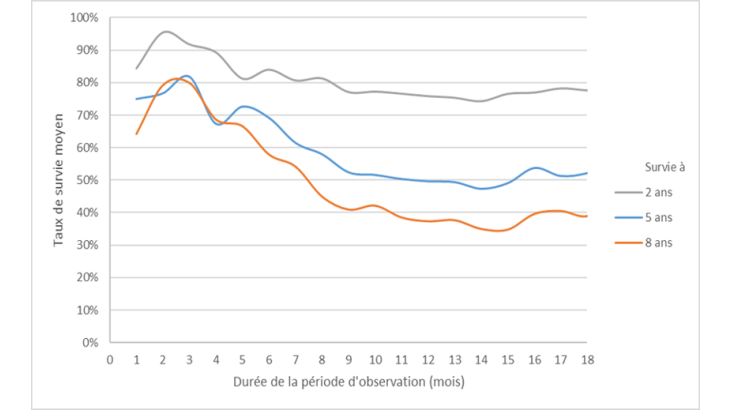

Lecture : 70% des entreprises dont la procédure a duré 6 mois ont survécu au moins 5 ans, contre 50% des entreprises dont la procédure a duré 12 mois (ligne bleue, sauvegarde ou RJ ouvert entre 2009 et 2015).

Cette période d’observation est nécessaire pour examiner la situation de l’entreprise mais c’est aussi une source d’incertitude pour elle (perte de valeur de ses actifs, difficulté à conclure de nouveaux contrats, dégradation de son environnement économique). Ces pertes d’opportunités et de profits constituent les coûts indirects associés à la faillite : ils sont d’autant plus grands que les procédures sont longues (Bris, 2006). Le temps laissé aux entreprises pour reconstituer leur trésorerie doit donc être arbitré avec la nécessité d’en limiter la longueur pour minimiser les coûts indirects et favoriser les chances d’une restructuration réussie.

En ce sens, le graphique 2 tend à suggérer une relation décroissante entre la durée de la procédure et le taux de survie des entreprises en plan de restructuration. Cette relation peut s’interpréter de deux façons :

- une entreprise viable donnerait lieu à une durée d’observation plus courte, tandis qu’une entreprise fragile peut avoir besoin de temps pour mettre en place un plan de restructuration (et de sa situation dégradée résulteraient malgré tout des taux de survie plus faibles, moins de 50% notamment au-delà de 8 ans),

- une durée d’observation prolongée peut conduire à des coûts indirects importants qui affaibliraient les chances de survie de l’entreprise.

Ces deux interprétations sont non-exclusives et nécessiteraient une étude plus poussée pour les différencier.

Soutenant l’idée que des procédures plus courtes favoriseraient les chances de rebond des entreprises, la directive européenne préconise l’instauration de procédures préventives dont la durée d’observation initiale de quatre mois ne dépasserait pas, au total, les douze mois. La loi relative à la croissance et la transformation des entreprises (PACTE) votée le 22 mai 2019 prévoit la transposition dans le droit français de cette directive. Les détails de la refonte du droit français des faillites ne sont pas encore intégralement connus, mais sur cet aspect plusieurs possibilités peuvent être envisagées :

- répondre aux recommandations européennes et raccourcir à quatre mois (au lieu de six) la durée légale de la sauvegarde sans modifier celle du redressement judiciaire ;

- profiter des recommandations pour raccourcir à quatre mois la durée de la sauvegarde et du redressement judiciaire ;

- une voie médiane consisterait, dans un premier temps, à raccourcir à quatre mois la durée de la sauvegarde, et en cas de résultats concluants, étendre cette modification au redressement judiciaire.

Matériellement, les avancées technologiques accomplies depuis l’instauration en 1985 du redressement judiciaire et les possibilités de digitalisation, accélérées par les semaines de confinement, devraient permettre de raccourcir efficacement ce délai.

La sortie de crise sanitaire, peut être l’occasion de mettre en place ces mesures potentiellement bénéfiques à court terme pour accompagner efficacement un maximum d’entreprises en difficulté.