- Home

- Press Releases

- La médiation du crédit en 2025 - Une eff...

La médiation du crédit en 2025 - Une efficacité confirmée avec 64% de taux de succès et 5100 emplois préservés, mais un enjeu fort de saisine précoce

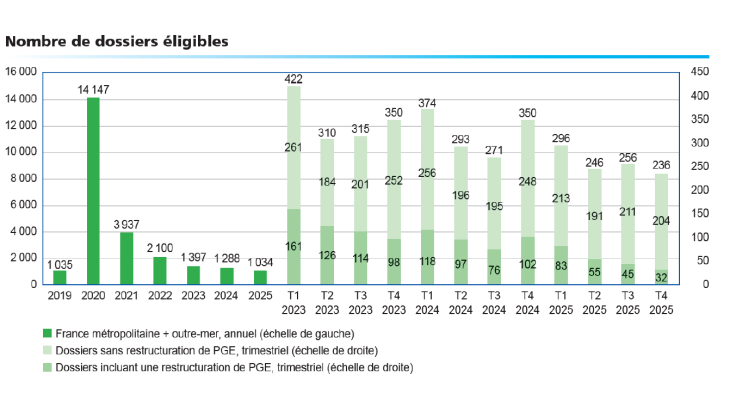

En 2025, 1034 dossiers ont été éligibles à la médiation du crédit ce qui confirme la baisse des sollicitations amorcée en 2022 et le retour à un niveau de saisine comparable à la période pré-pandémique. Parmi ces demandes, 215 ont porté sur des restructurations Prêts Garantis par l’État (PGE) prévues dans le cadre de l’Accord de place spécifique (signé début 2022 et prolongé jusqu’à fin 2026) soit un recul de 45% par rapport à l’année précédente.

Published on 30th of January 2026

1. Une efficacité confirmée avec des impacts concrets dans les territoires

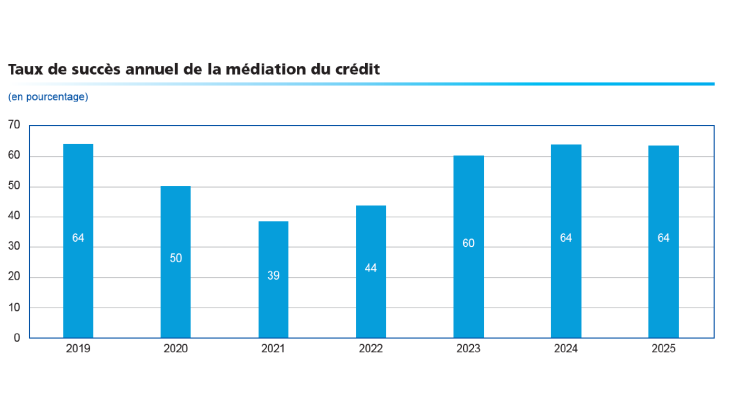

Les demandes de médiation du crédit éligibles ont abouti dans 64% des cas à l’adoption de solutions de nature à dépasser les difficultés de financement de l’entreprise. Le taux de succès de la médiation du crédit se stabilise ainsi à un niveau comparable à la période pré-pandémique, après un recul marqué pendant la crise sanitaire.

Les demandes émanent en très grande majorité (83%) de TPE (moins de 11 salariés) qui exercent leurs activités dans les secteurs des services (52%), du commerce (23%), de la construction (10%), des industries extractives ou manufacturières (9%) ou et plus marginalement dans le secteur agricole (6%).

Les interventions des médiateurs départementaux ont permis de préserver 5113 emplois au sein de 554 entreprises dans les territoires.

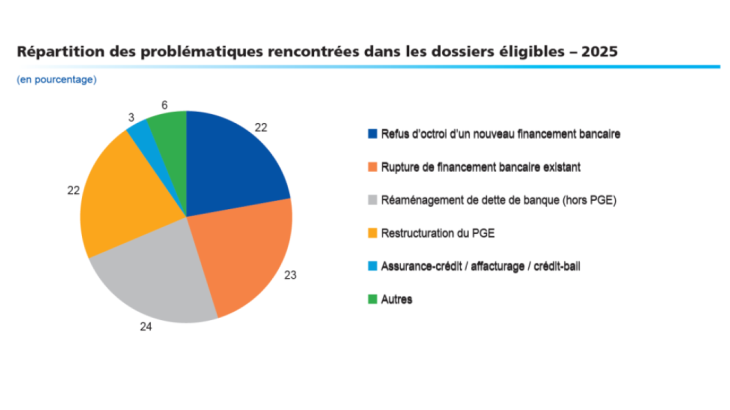

Les saisines de la médiation du crédit sont principalement consécutives à des difficultés relatives à des financements précédemment octroyés qu’il s’agisse de la rupture de financement bancaire existant ou de réaménagement de dette bancaire portant ou non sur des PGE.

Cette situation s’inscrit dans un contexte caractérisé par un accès au financement globalement favorable, mesuré par les statistiques de la Banque de France (Accès des entreprises au crédit - 2025-Q3 | Banque de France) et souligné par le rapport annuel de l’Observatoire du financement des des entreprises (OFE) pour l’année 2025.

2 - Des enjeux de saisine précoce et adaptée

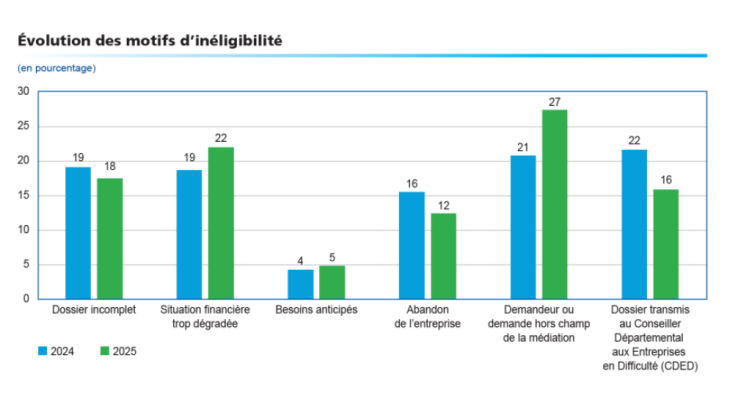

Le niveau d’éligibilité des demandes de médiation (43% en 2025) reste stable par rapport à l’année précédente. Il demeure toutefois inférieur à la situation observée en période pré pandémique (64% en 2019) principalement pour des raisons tenant aux caractéristiques des demandes :

- Tardives au regard de l’évolution de la situation financière de l’entreprise, trop dégradée (fonds propres négatifs, risques de cessation de paiement) lors de la saisine pour pouvoir relever de la médiation du crédit. Ces situations d’inéligibilité sont en augmentation, passant de 13% des motifs identifiés dans les dossiers en 2022 à 22% en 2025 ;

- Hors champ de la médiation et/ou orientées vers d’autres dispositifs comme celui des conseillers départementaux aux entreprises en difficulté (43% des motifs d’inéligibilité identifiés en 2025) ;

- Faisant l’objet d’un renoncement direct ou indirect de l’entreprise parce que son besoin n’est plus avéré et/ou qu’elle ne produit pas les documents nécessaires à l’instruction de sa demande (35% des motifs d’inéligibilité présents dans les dossiers en 2025).

3 - Des demandes de restructurations de PGE limitées

Les demandes de médiation relatives à des restructurations amiables de Prêts Garantis par l’État (PGE), possibles au cas par cas, dans les conditions de l’Accord de place du 15 février 2022 reconduit jusqu’à fin 2026, ne concernent qu’un nombre limité de sollicitations (1698 depuis le début de la procédure dont 215 en 2025), les entreprises continuant à rembourser correctement leurs PGE (80,5 % des encours de PGE étant remboursés à fin septembre 2025).

Ces demandes ont abouti favorablement dans 58% des cas ce qui a permis aux 980 entreprises concernées, confrontées à des difficultés avérées, de bénéficier d’un rééchelonnement des échéances de leurs PGE (sur une durée maximale de 4 ans), d’un réaménagement équilibré de leurs autres crédits bancaires à moyen terme et de visibilité sur leurs lignes de court terme.

4 –Un besoin confirmé d’évolution de l’accompagnement des petites entreprises

Le 23 avril 2025, au terme d’un tour de France des territoires avec des rencontres de chefs d’entreprises et d’acteurs de l’accompagnement économique local, le Médiateur national du crédit et le Médiateur des entreprises, ont remis leur rapport sur les dispositifs de détection précoce et de soutien aux entreprises en difficulté à la ministre déléguée chargée du Commerce, de l’Artisanat, des Petites et Moyennes Entreprises et de l’Économie sociale et solidaire.

Deux chantiers prioritaires, issus des recommandations de ce rapport, pilotés par la Médiatrice nationale du crédit et le Médiateur des Entreprises, sont engagés en relation avec les acteurs nationaux et territoriaux de l’accompagnement des entreprises :

- La finalisation d’une Charte de confiance pour renforcer l’anticipation, l’accompagnement et la prévention des difficultés des entreprises et faire évoluer la logique d’accompagnement afin d’aller vers les entreprises confrontées à des difficultés.

- Le renforcement dans les territoires, à partir des enseignements dégagés de départements pilotes, de l’articulation entre les acteurs publics, privés et associatifs de l’accompagnement des entreprises et faciliter ainsi l’accès aux services rendus.

Ces actions s’accompagnent d’une large diffusion de la boîte à outils du dirigeant, conçue par les médiateurs pour aider les entreprises à anticiper les difficultés, solliciter les accompagnements et les dispositifs de prévention adaptés.

À propos de la Banque de France

Institution indépendante, la Banque de France a trois grandes missions : la stratégie monétaire, la stabilité financière, les services à l’économie et à la société. Elle contribue à définir la politique monétaire de la zone euro et la met en œuvre en France ; elle contrôle banques et assurances et veille à la maîtrise des risques ; elle propose de nombreux services aux entreprises et aux particuliers.

Visitez notre site internet www.banque-france.fr/

Télécharger l'intégralité de la publication

Nous contacter

Updated on the 30th of January 2026