- Accueil

- Publications et statistiques

- Publications

- Mesurer l’ancrage des anticipations d’in...

Billet n°80. Les objectifs d’inflation de la BCE et du Système fédéral de réserve impliquent un suivi étroit des mesures des anticipations d’inflation. À l’aide de quelles sources et de quelle manière l’ancrage de ces anticipations est-il mesuré ? Pour répondre à ces questions, ce billet rend compte d’une nouvelle approche : le calcul de la probabilité que l’inflation future se situe dans une fourchette compatible avec les objectifs d’inflation.

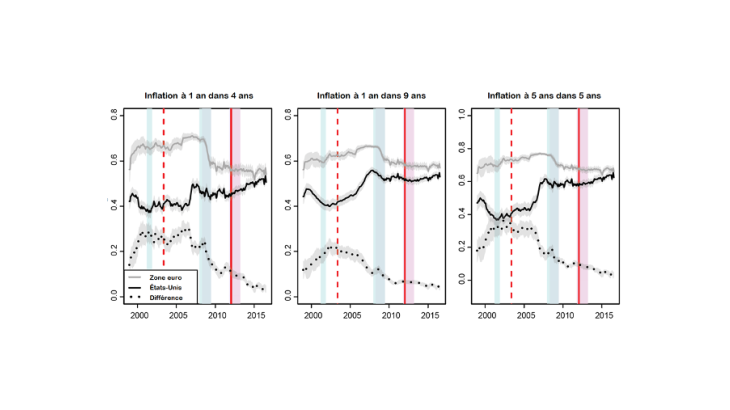

Note : Probabilités d’une inflation future se situant dans l’intervalle [1,5 %-2,5 %]. La ligne rouge pointillée (continue) correspond à mai 2003 (janv. 2012), lorsque la BCE (Fed) a clarifié son objectif d’inflation. Les barres roses (bleues) correspondent aux récessions dans la zone euro (aux États-Unis).

La Banque centrale européenne (BCE) et le Système fédéral de réserve (Fed) comptent parmi les nombreuses banques centrales qui ont spécifié leur objectif d’inflation, afin de favoriser l’activité économique et l’emploi. Pour atteindre cet objectif, la BCE comme la Fed accordent une grande attention aux diverses mesures des anticipations d’inflation permettant d’évaluer la stabilité – ou l’"ancrage" – des croyances des agents concernant l’inflation future.

Comment mesurer les anticipations d’inflation ?

Il existe deux sources d’anticipations d’inflation : les enquêtes et les marchés financiers.

1. Les anticipations d’inflation tirées d’enquêtes

De nombreuses données tirées d’enquêtes contiennent des informations sur l’inflation ; ces enquêtes peuvent notamment être menées auprès d’institutions (Atlanta Fed Business Inflation Expectations), de ménages (University of Michigan Inflation Expectation) et de prévisionnistes professionnels (Enquête menée par la BCE auprès des prévisionnistes professionnels, Philadelphia Fed Survey of Professional Forecasters). On demande aux participants de fournir leur estimation ponctuelle concernant l’inflation future ou d’attribuer des probabilités que l’inflation se situe dans différents intervalles pré-définis.

Les enquêtes auprès des prévisionnistes professionnels, en particulier, ont reçu une attention considérable de la part des décideurs et des chercheurs universitaires, signe de leur succès incontestable en matière de prévision d’inflation (cf. Ang, Bekaert et Wei, 2007). Les fréquentes références aux anticipations d’inflation des prévisionnistes professionnels dans la communication des banques centrales témoignent de leur importance dans le processus de décision de la politique monétaire.

2. Les anticipations d’inflation fondées sur les marchés

Les données de marché contenant des informations sur l’inflation sont également nombreuses, allant des obligations et swaps indexés sur l’inflation aux dérivés sur inflation (caps et floors d’inflation, par exemple). Ces mesures de compensation de l’inflation n’ont été établies qu’à partir du début des années 2000. Contrairement aux enquêtes, elles sont disponibles selon une fréquence élevée et réagissent plus vite aux informations disponibles concernant l’économie.

Toutefois, les prix observés intègrent des primes de risque et de liquidité, ce qui pose problème pour l’extraction d’informations relatives aux anticipations d’inflation. Des modèles de valorisation des actifs en l’absence d’arbitrage ont été largement utilisés afin d’éliminer les primes de risque des données de marché. Notons, toutefois, que l’estimation de ces primes de risque s’avère très sensibles aux hypothèses et spécifications sous-jacentes de la modélisation (cf. Joslin, Singleton et Zhu, 2011 ; Joslin, Priebsch et Singleton, 2014).

.....et ces anticipations d’inflation sont-elles ancrées ?

La BCE et la Fed ont toutes deux pour mandat le maintien de la stabilité des prix. Elles s’efforcent donc de veiller à ce que les anticipations d’inflation restent stables autour de leur objectif. Cependant, les deux banques centrales formulent leurs objectifs différemment : celui de la BCE est un taux d’inflation inférieur à, mais proche de 2 % à moyen terme, tandis que la Fed considère qu’un taux d’inflation de 2 % à long terme est plus cohérent avec son mandat statutaire. Par conséquent, la BCE (Fed) s’efforce de maintenir un ancrage des anticipations d’inflation à moyen (long) terme.

La littérature propose plusieurs concepts d’ancrage, ou stabilité des anticipations d’inflation. Le plus courant est la réponse des mesures de compensation de l’inflation extraites des instruments de marché aux nouvelles informations macroéconomiques disponibles (cf. Gürkaynak, Levin, Marder, et Swanson, 2007 ; Beechey, Johannsen, et Levin, 2011). Dans ce contexte, les anticipations d’inflation sont considérées comme ancrées lorsqu’elles ne réagissent pas aux nouvelles. D’autres mesures comprennent : la réaction des variations des anticipations d’inflation à long terme aux variations des anticipations à court terme, l’intervalle de précision autour des estimations du niveau d’inflation, la volatilité des chocs d’inflation tendancielle, et la proximité des anticipations moyennes avec l’objectif d’inflation de la banque centrale.

Si les mesures précédentes servent à définir des anticipations "ancrées", la plupart sont principalement liées à la stabilité des estimations ponctuelles d’inflation et ne tiennent pas compte des informations relatives à l’incertitude qui entoure ces estimations. Toutefois, les estimations ponctuelles peuvent être stables même si l’incertitude est relativement élevée : les intervalles de confiance entourant ces anticipations d’inflation peuvent être larges, ce qui intrinsèquement n’est pas compatible avec la notion de croyance stable.

Une nouvelle mesure de l’ancrage des anticipations d’inflation

Afin de mieux rendre compte de l’incertitude qui sous-tend le concept d’ancrage, Grishchenko, Mouabbi et Renne (2017) proposent une nouvelle mesure, tirée d’enquêtes, de l’ancrage des anticipations d’inflation intégrant la possible évolution dans le temps de la variance des anticipations. Par conséquent, plutôt que de privilégier la stabilité des estimations ponctuelles, cette méthode calcule la probabilité que l’inflation future se situe dans une fourchette donnée, compatible avec les objectifs d’inflation.

Cette mesure de l’ancrage tient compte à la fois de l’incertitude et de la distance entre les anticipations et l’objectif d’inflation. Contrairement aux mesures précédentes, ce dispositif avertit d’un possible désancrage lorsque l’un des deux scénarios suivants se produit : (a) les anticipations d’inflation sont entourées d’une faible incertitude mais éloignées de l’objectif et (b) les anticipations d’inflation sont proches de l’objectif mais entourées d’une forte incertitude.

Grishchenko, Mouabbi et Renne (2017) utilisent ce cadre pour évaluer le degré d’ancrage des anticipations d’inflation dans la zone euro et aux États-Unis, sur la période 1999-2016. En particulier, ils calculent les probabilités que les taux d’inflation futurs se situent dans un intervalle symétrique autour de 2 % [1,5 %-2,5 %], (cf. graphique 1). En comparant ces probabilités dans la zone euro et aux États-Unis, ils concluent que :

- sur la période 1999-2016, la probabilité que les anticipations d’inflation se situent dans l’intervalle [1,5 %‑2,5 %] a été plus élevée dans la zone euro qu’aux États‑Unis, signe d’un meilleur ancrage dans la zone euro.

- cette probabilité dans la zone euro a enregistré des baisses allant jusqu’à 10 % depuis fin 2008, plus prononcées à moyen terme qu’à long terme, indiquant un léger désancrage des anticipations d’inflation durant la période 2008-2016 dans cette région.

- les mesures d’ancrage aux États-Unis sont en moyenne plus élevées durant la période 2008-2016 que durant la première moitié de la période étudiée. Les probabilités ont notamment régulièrement augmenté depuis la quantification par la Fed de son objectif d’inflation en 2012.

Comme le montrent les lignes pointillées sur les trois parties du graphique 1, l’écart des mesures d’ancrage entre les deux régions s’est réduit de manière constante depuis le début des années 2000. À compter de juin 2016 (fin de période étudiée), l’ancrage semble identique dans les deux zones.